Publicidade

Ao longo das últimas semanas, o cenário econômico global tem entrado em estado de alerta após os eventos envolvendo o setor de bancos regionais dos Estados Unidos.

Em poucos dias, vimos o colapso do Silicon Valley Bank (SVB) devido ao excesso de alavancagem em posições no mercado de taxa de juros, seguido pelo Signature Bank (SB).

A falência dessas instituições só não foi tão grande quanto ao observado na Crise Financeira Global de 2008, quando houve a quebra do Washington Mutual Bank, detentor de US$ 307 bilhões em ativos. O SBV e o SB detinham US$ 209 bilhões e US$ 111 bilhões em ativos, respectivamente.

Continua depois da publicidade

A reação das instituições americanas foi digna de nota. O Fed criou um mecanismo para prover maior liquidez, enquanto o Tesouro e o Fundo Garantidor de Crédito garantiriam os ativos, inclusive os não-segurados.

Um argumento que reduz a preocupação com uma crise sistémica, como em 2008, é de que a relevância do evento, se medida como um percentual do total de ativos do sistema financeiro, não é tão grande assim.

No caso do SVB, essa parcela corresponde a cerca de 0,9%, dado que existem US$ 23,6 trilhões em ativos no sistema atual. Durante a crise de 2008, antes de cada banco decretar falência, as parcelas eram bem mais expressivas: o Merril Lynch respondia a 9,3% dos ativos, o Lehman Brothers, 5,5%, e o Bear Stearns, 3,7%.

Continua depois da publicidade

Apesar disso, as autoridades não quiseram correr o risco de haver contágio no sistema financeiro ou mesmo em setores muito ligados a essas instituições, como o de tecnologia. Por isso, agiram de maneira tão tempestiva.

Mesmo assim, o sentimento geral está sendo de risk-off: os títulos norte-americanos de 2 anos caíram cerca de 90 pontos base e o índice S&P cedeu em torno de 2% desde as falências. Depois, os mercados se recuperaram parcialmente, mantendo ainda uma grande volatilidade.

Com essa “novidade”, mudou significativamente a probabilidade a respeito do ritmo de alta de juros pelo Fed nesta quarta (21): subir 50 pontos base já saiu de cena. Agora, a discussão é entre 0 e 25 pontos base, revisão na taxa terminal e até mesmo antecipação do ciclo de corte são possíveis.

Continua depois da publicidade

Além disso, a visibilidade do cenário está mais nebulosa e preocupante após os últimos acontecimentos envolvendo o Credit Suisse. Não podemos descartar um cenário de mais estresse e passível de contágio entre os mercados, especialmente Estados Unidos e Europa.

As implicações instantâneas seriam um aperto maior sobre o mercado de crédito, os ativos de risco continuariam sofrendo, o dólar se fortaleceria e observaríamos um aperto mais forte das condições financeiras. Em decorrência disso, revisões das expectativas de crescimento iriam para baixo e questionamentos sobre a política monetária de cada economia viriam à tona.

No entanto, achar que os eventos lá fora seriam fatores determinantes para redução de juros por parte do Copom me parece precipitado e, provavelmente, equivocado.

Continua depois da publicidade

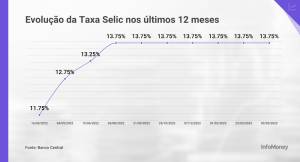

Os principais elementos que devem fazer o nosso Banco Central flertar com o início de afrouxamento monetário virão de fatores muito mais domésticos e que, de fato, estejam associados ao processo de trazer a inflação para as suas metas.

Fatores como o esfriamento de nosso crescimento para reduzir a pressão de preços, além da redução das incertezas associadas a sustentabilidade de nossa dívida pública, bem como a capacidade do nosso Banco Central de fazer o seu trabalho, são os elementos centrais a determinar para onde a nossa taxa de juros deve ir.

Dito isso, caso o governo venha com um novo arcabouço fiscal mais robusto, ajudando a melhorar razoavelmente a trajetória de nossa dívida com relação ao PIB, e o ambiente tanto de crescimento mais fraco, quanto de aperto de crédito irem ganhando força, melhora muito o balanço de riscos para a inflação, abrindo espaço para uma potencial queda de juros ainda no primeiro semestre.